- Outeur admin carl@lifeloveeveryday.com.

- Public 2023-12-16 19:15.

- Laas verander 2025-06-01 06:12.

Die Internal Revenue Service (IRS) W-9-vorm is getiteld "Versoek om belastingbetaler-identifikasienommer en -sertifisering." Hierdie IRS-dokument is ontwerp om basiese belastinginligting van sekere belastingbetalers in te samel, wat individue of besighede kan wees.

Doel van vorm W-9

In die eerste plek voorsien 'n W-9 'n maatskappy van basiese inligting oor belastingbetalers met wie dit sake doen. Dit stel hulle in staat om die bedrag wat aan die belastingbetaler betaal is, te rapporteer vir dienste gelewer aan die IRS. Burgers van die Verenigde State en inwonende uitheemse individue, korporasies, trusts en ander soorte sake-entiteite wat nie belasting van hul verdienste teruggehou het nie, moet 'n W-9 voltooi, terwyl nie-inwonende uitheemse of buitelandse individue eerder Vorm W-8 sal voltooi.

As 'n belastingbetaler nie die W-9 invul en terugbesorg nie of 'n verkeerde of onvolledige belastingbetaler-identifikasienommer (TIN) verskaf nie, kan enige fondse wat aan die belastingbetaler betaal word, onderhewig wees aan rugsteunweerhouding. In hierdie situasie sal die maatskappy 28% van die inkomste wat aan die belastingbetaler verskuldig is terughou en die teruggehoue gedeelte aan die IRS stuur. Dit is die federale agentskap se manier om te verseker dat die toepaslike belasting betaal word, selfs al is die belastingbetaler nie korrek geïdentifiseer nie.

Wanneer word W-9's vereis?

'n Besigheid moet 'n W-9 kry van enige individu of maatskappy waarvoor dit 'n inligtingopgawe by die IRS sal moet indien. Byvoorbeeld, 'n besigheid wat 'n onafhanklike kontrakteur huur om die maatskappy se nuwe webwerf te ontwerp, sal waarskynlik 'n 1099-MISC-vorm by die IRS moet indien om te rapporteer hoeveel dit die webontwerper betaal het.

Om 'n volledige 1099-MISC in te dien, benodig die besigheid die kontrakteur se identifikasie-inligting - naam, TIN, adres, ensovoorts. Die besigheid sal 'n W-9-vorm by die kontrakteur moet afhaal om daardie inligting te bekom. Net so sal besighede dikwels W-9-vorms van korporatiewe verskaffers aanvra sodat hulle die inligting het wat hulle nodig het om hul besigheidsuitgawes aan te meld soos vereis deur die IRS.

W-9-rekordbehoud

Soos met die meeste belastingdokumente, moet besighede afskrifte van alle W-9-vorms vir ten minste drie jaar hou nadat die laaste relevante belastingopgawe ingedien is (of die opgawe se sperdatum, indien later). In die voorbeeld hierbo, as die besigheid in 2017 met die webontwerper gekontrakteer het en hy het sy werk voor die einde van die jaar voltooi, moet die besigheid sy W-9-vorm ten minste tot 16 April 2021 hou (met die veronderstelling dat die besigheid sy 2017 ingedien het belastingopgawe op 15 April 2018).

Hoe om 'n W-9-vorm in te vul

Die werklike W-9 is redelik kort en relatief eenvoudig. Dit bestaan uit drie hoofdele: persoonlike inligting, TIN en sertifisering.

Persoonlike inligting-afdeling vir individue

Op reël 1 moet individuele belastingbetalers hul naam verskaf soos dit op hul belastingopgawe verskyn. Al is hulle tegnies 'n besigheidsentiteit, moet alleeneienaars hul eie wettige naam in hierdie afdeling plaas.

Eenmaneienaars herhaal hul naam in die tweede reël, wat die 'Besigheidsnaam of Verontagsaamde Entiteitnaam' noem. Hier plaas hulle hul volle naam en die letters DBA, wat staan vir 'sake doen as', gevolg deur die fiktiewe naam vir die besigheid, indien enige. Byvoorbeeld, as John Smith alleeneienaar van Speedy Plumbing was, sou hy die eerste reël invul as John Smith en die tweede reël as John Smith DBA Speedy Plumbing.

Volgende merk die belastingbetaler die 'Individueel/Alleeneienaar'-blokkie, geleë onder die naamlyne. Die belastingbetaler moet ook sy of haar posadres op reël 5 en 6 verskaf. Die kliënt se inligting kan aan die regterkant van die vorm in hierdie area ingesluit word, maar word nie vereis nie.

Persoonlike Inligtingsafdeling vir Besighede

Besighede of ander entiteite moet hul wettige naam (presies soos dit op hul belastingopgawe verskyn) op reël 1 plaas. As die besigheid ook 'n handelsnaam of DBA het, gaan dit op reël 2.

Volgende merk die belastingbetaler die blokkie wat aandui hoe die besigheidsentiteit geklassifiseer word in terme van sy regstruktuur. Jy sal moet spesifiseer of die entiteit 'n C-korporasie, S-korporasie, Vennootskap, Beperkte Aanspreeklikheidsmaatskappy (LLC), ens.is.

As die besigheid 'n enkellid-LLC is, merk die 'Individual/Eenman-eienaar'-blokkie eerder as die 'LLC'-blokkie. LLC's wat 'n alternatiewe vorm van belasting gekies het (bv. 'n LLC wat verkies het om as 'n S Corporation belas te word) sal die belastingklassifikasiekode op die spasie langs die LLC-merkblokkie invoer, soos deur die vorm aangedui.

Die entiteit se hoofposadres moet in reëls 5 en 6 verskaf word. Die kliënt se adres kan ook in die spasie aan die regterkant van die posadresafdeling bygevoeg word, maar word nie vereis nie.

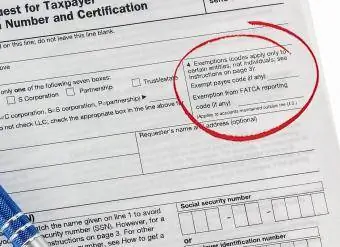

Vrystellings

Die meeste belastingbetalers sal die spasies in reël 4 leeg laat. Die eerste spasie in reël 4 dui aan dat die belastingbetaler vrygestel is van rugsteunweerhouding. Individue en eenmansake sal byna nooit van rugsteunweerhouding vrygestel word nie, maar in sekere situasies is korporasies vrygestel. Die begunstigdekodes en omstandighede word op die derde bladsy van die W-9 gelys. as jy vir een van hierdie voorwaardes kwalifiseer, sal jy die toepaslike kodenommer in die eerste spasie vir reël 4 plaas.

Die FATCA-afdeling van reël 4 is slegs van toepassing as jy die W-9 by 'n buitelandse finansiële instelling indien en jy is vrygestel van verslagdoening oor die Wet op Belastingnakoming van Buitelandse Rekeninge (FATCA). In daardie situasie, hersien die lys kodes en redes op die derde bladsy van die W-9-vorm om te sien of jy kwalifiseer, en plaas die toepaslike kodeletter op die FATCA-spasie in reël 4. As jy twyfel, vra die finansiële instelling wat die vorm versoek of jy hierdie spasie moet invul of nie.

Rekeningnommerinligting

Die laaste reël in die afdeling vir persoonlike inligting verwys na 'rekeningnommers'. Hier lys die belastingbetaler enige rekeninge wat hulle by die IRS het om belasting terug te betaal of vooruitbetalings vir verwagte belastingaanspreeklikheidsverpligtinge. Hierdie inligting is opsioneel en moet gewoonlik leeg gelaat word.

Belastingbetaler-identifikasienommer (TIN)

Die TIN-afdeling moet voltooi word ongeag of die belastingbetaler 'n individu, eenmansaak of sake-entiteit is.

- Individue plaas hul sosiale sekerheidsnommer aan die regterkant van die vorm, in die voorsiende spasies.

- Eenmaneienaars en enkellid-LLK's mag óf hul sosiale sekerheidsnommer óf hul werkgewer-identifikasienommer (EIN) gebruik, alhoewel die IRS sosiale sekerheidsnommers verkies.

- Selfs al is 'n spesifieke individu verantwoordelik vir die entiteit, plaas ander tipe besigheidsentiteite hul EIN in die voorsiende spasies.

Sertifiseringsafdeling

In hierdie afdeling teken die belastingbetaler die vorm en getuig dat die inligting wat dit bevat waar is. Versuim om vals inligting te verskaf of bewustelik in te dien, onderwerp die belastingbetaler aan boetes.

W-9 Voldoening

Of jy 'n onafhanklike kontrakteur of besigheid is wat dienste aan 'n kliënt verskaf of as jy 'n maatskappy is wat individue of sake-entiteite aanstel om dienste te lewer, W-9-vorms is van kritieke belang vir belastingnakoming. Soek professionele advies van 'n gekwalifiseerde belastingkundige as jy spesiale omstandighede het of onseker is of jy hierdie vorm moet invul of aanvra.